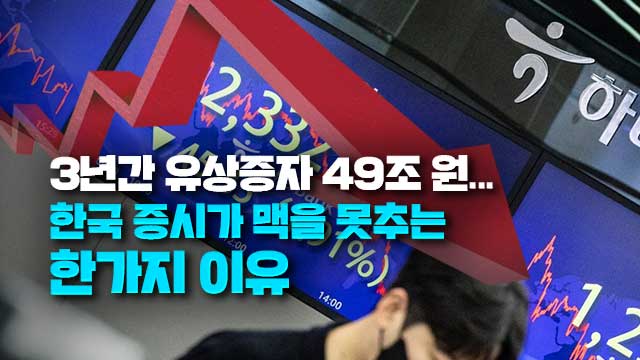

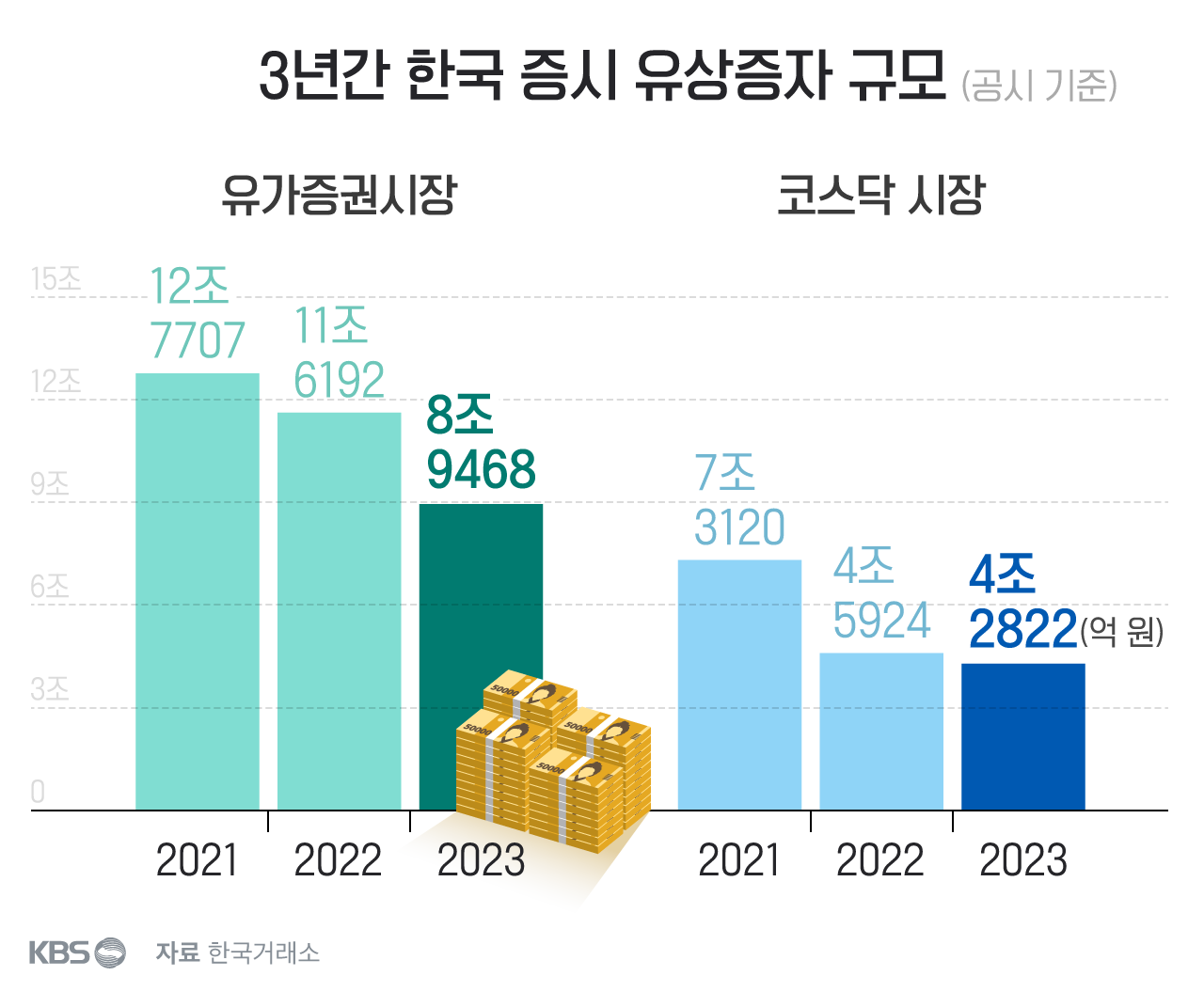

1. 3년간 코스피 코스닥 유상증자만 49조 원

시장의 배추값처럼 주식도 거래량이 늘어나면 값이 떨어집니다. 2021년 코스피지수가 3천 선을 돌파하자 우리 상장사들은 경쟁하듯 유상증자 물량을 쏟아냈습니다. 한 해 동안 유가증권시장에서 12조 원, 코스닥 시장에서 7조 원어치의 주식이 유상증자로 공급됐습니다.

유상증자는 기업이 주식을 추가로 발행해 자본금을 늘리는 겁니다. 새로 발행된 주식만큼 투자금이 들어와 기업의 곳간은 튼튼해지고, 기업은 이 돈으로 신규투자를 합니다. 원래는 좋은 것입니다. 그런데 언제부터인가 우리 상장사들은 증시가 뜨거워지면 '기다렸다는 듯이' 막대한 주식을 추가로 발행하며 자금을 융통합니다.

은행에서 대출을 받거나 회사채를 발행하면 이자를 내야하는데, 증자를 하면 이자부담이 없습니다. 게다가 특정 대주주가 아닌 대중을 상대로 한 공모형 유상증자가 훨씬 더 많습니다. 심지어 유상증자로 들어온 돈으로 빚부터 갚는 기업들도 많습니다.

거래소와 코스닥 시장에 신규 주식 물량이 쏟아지면 누군가 이를 받아줘야 합니다. 기업의 이익은 그대로인데 주식 수가 늘어나면서 주식가치는 희석되고 주가는 떨어질 수밖에 없습니다. 십수 년 만에 증시 여건이 좋아져 주식투자에 뛰어든 개인투자자들이 '필사적으로' 이들 신규 상장된 물량을 사들여도 주가 상승에는 한계가 있습니다. 선진국 증시가 사상 최대를 갈아치워도 유독 우리 증시만 맥을 못 추는 큰 이유 중 하나입니다.

한국거래소에 지난 3년 동안 얼마나 많은 유상증자가 이뤄졌는지 물었습니다. 유가증권 시장에서 33조 3,368억 원, 코스닥 시장에서 16조 1,868억 원의 유상증자가 이뤄졌다는 답변이 왔습니다(공시 기준/자료 한국거래소 2024.1.18). 그야말로 유상증자의 봇물이 터졌습니다.

2. 2년간 36조 원...코스피 오르자 신규상장도 봇물

지수가 상승세를 타면 신규상장(IPO)도 급증합니다. 역시 주가가 급등한 지난 2021년 유가증권시장과 코스닥 시장에는 무려 103개 종목(스펙 포함)이 신규 상장됐습니다. 2020년 5조 6천억 원에 머물렀던 신규상장의 공모금액은 2021년 20조 원, 2022년에는 16조 원을 넘었습니다. 종목 수로도, 금액으로도 역대 최대입니다.

기업은 상장을 통해 주식을 발행해 자본금을 조달하고 수익을 올리면 그 돈을 주주들에게 돌려줍니다. 증시는 우리 자본 시장의 젖줄 같은 것입니다. 기업공개(증시 상장)는 늘어야 합니다. 그런데 증시 여건이 좋아지고 이른바 '불장'이 서면 '이때다' 를 노린 신규 상장이 이어집니다. 지나치게 공급이 급증하고 지수 상승의 발목을 잡습니다.

여기에 쪼개기 상장까지 더해집니다. LG화학은 배터리 부문을, SK케미칼은 백신 분야를, 두산은 두산로보틱스를 떼 내 따로 상장합니다. 단팥빵이 맛있어 A 제과점에 투자했는데, 사장님이 단팥빵만 따로 가게를 차리는 겁니다. 기존 회사의 주주는 앉아서 회사의 미래 가치를 뺏깁니다. 이들 주식을 누군가는 또 받아줘야 합니다.

3. 한국 기업들은 주식 수를 늘리고, 미국 기업들은 주식 수를 줄이고...

거대 글로벌 기업들은 유상증자보다 오히려 기존 주식을 사서 소각(유상감자)합니다. 4대 테크기업인 애플과 알파벳(구글), 마이크로소프트, 메타(페이스북)의 지난 10년간 자사주 매입 규모는 1조 1천 달러가 넘습니다(2013~/S&P 글로벌 데이터 집계). 삼성전자 시가총액(3,345억 달러/1월 22일 기준)의 3배에 달하는 주식을 사들여 유통되는 주식 수를 줄입니다.

기업의 이익은 그대로인데 유통 주식 수가 줄어들면 주식 1주당 수익률(EPS)이 올라갑니다. 주가는 오를 수밖에 없습니다. 애플은 아이폰 매출이 줄고 있는데도 지난해 주가가 50%나 올랐습니다. 반면 우리 기업들은 자사주를 매입해도 소각하지 않고 챙겨뒀다가 제3자에게 되팔거나, 경영권 방어 등 대주주의 이익을 위해 쓰기 일쑤입니다. 지난 10년간 우리 증시에서 자사주를 사들인 1,418개사 중 자사주를 소각한 기업은 88곳(4.1%)에 불과했습니다(한국 ESG기준원)

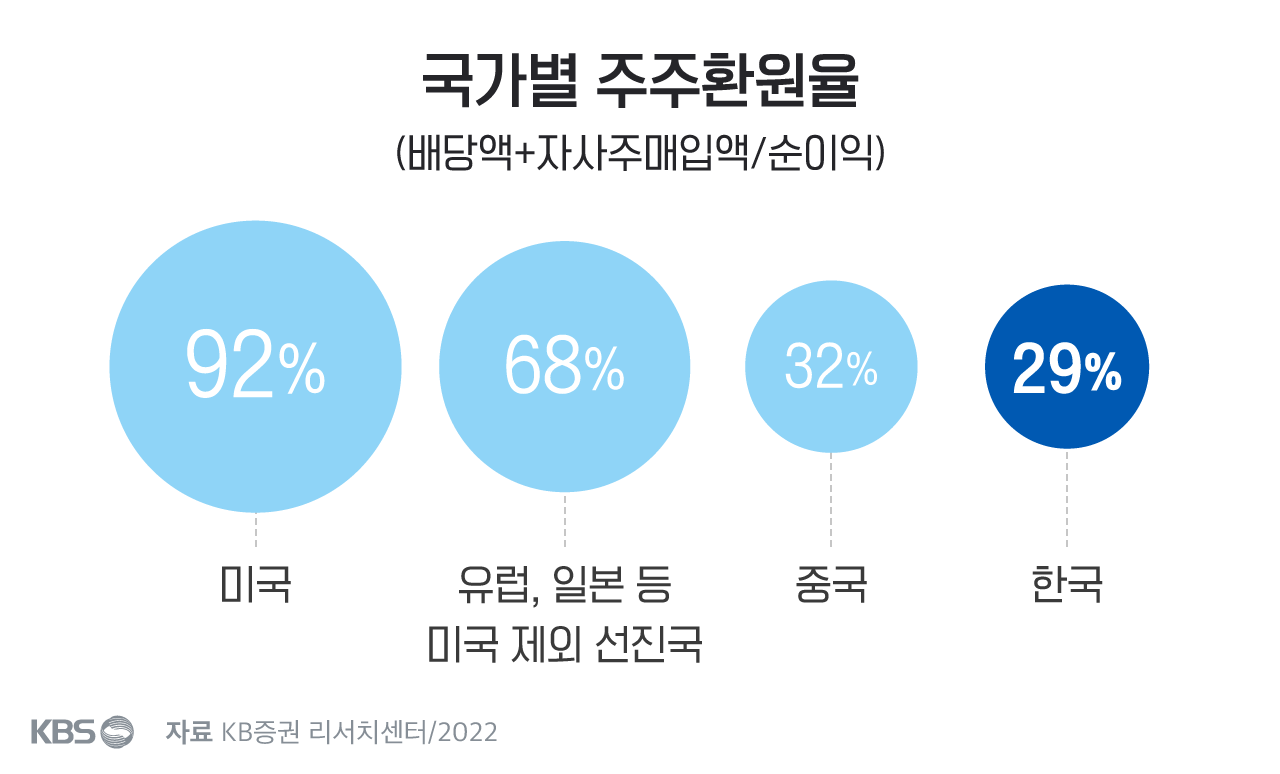

4. 멀고 먼 주주환원...돌아온 '박스피'

유통되는 주식 수가 급격히 늘어나면 해당 종목의 시가총액만큼 지수가 따라 오르지 못하는 괴리가 발생합니다. 실제 지난해 유가증권시장의 전체 시가총액이 20.3%(359조 원) 오르는 동안 코스피 지수는 16.44% 오르는 데 그쳤습니다. 반면 미 S&P500의 경우 지난해 시가총액은 24.4%, 지수는 24.2% 올랐습니다. 시총과 지수가 고르게 올라갑니다.

우리는 배당성향도 여전히 낮습니다. 배당이 꾸준히 높게 이뤄지면 투자자들은 해마다 은행 이자처럼 배당수익을 기다리고, 이는 자연스럽게 장기투자로 이어집니다. 우리 상장사들은 자사주매입이나 배당을 통해 이익을 얼마나 주주들에게 돌려줄까? 배당액과 자사주 매입액을 순이익으로 나눠 보면 '주주환원율'이 나옵니다. 국내 상장사의 10년 평균 주주환원율은 29%입니다. 반면 미국은 92%에 달합니다. 미국을 제외한 유럽과 일본 등 선진국의 주주환원율은 68%입니다. 우리는 32%인 중국보다 낮습니다.

물론 기업활동으로 번 수익을 자사주 매입이나 배당으로 써버리면 투자가 부실해질 수 있습니다. 기업은 투자를 하기 위해 증시에서 자본을 조달합니다. 하지만 한국 자본시장의 주주환원은 수많은 통계에서 꼴찌 수준입니다. 상당수 우리 기업들은 여전히 자사주매입이나 배당을 '낭비'로 생각합니다. 오히려 증시가 오름세를 타면 추가로 주식을 발행해 곳간을 채울 생각만 합니다. 이원기 전 PCA 자산운용 대표는 한 유명 유튜브 채널에 출연해 이 같은 지나친 공모와 증자가 "우리 증시를 학대하는 느낌"이라고 탄식했습니다

주가는 그 나라 자본시장의 척도입니다. 지난 수 십여 년 동안 기업이 성장한 만큼 주가가 오르지 못 하다 보니 우리는 부동산이 투자 1위가 됐습니다. 가구 자산의 대부분도 부동산입니다. 기다려도 주가가 오르지 않으니 장기투자보다 단타 매매가 성행합니다. 주가가 정체되면 기업으로의 자본 유입도 정체될 수밖에 없습니다.

다시 박스피(박스권+코스피)에 갇힌 코스피 지수는 그래서 억울합니다. 우리 개미투자자들이 자꾸 미 증시로 떠나는 데는 다 이유가 있습니다. 코리아 디스카운트는 어쩌면 우리 상장사 스스로 만들고 있는지 모릅니다.

[글,사진 = KBS 뉴스 1월 28일 자 김원장 기자 보도 기사 스크랩]

속초8.3℃

속초8.3℃ 6.0℃

6.0℃ 철원6.1℃

철원6.1℃ 동두천7.4℃

동두천7.4℃ 파주6.7℃

파주6.7℃ 대관령5.0℃

대관령5.0℃ 춘천6.3℃

춘천6.3℃ 백령도11.4℃

백령도11.4℃ 북강릉9.2℃

북강릉9.2℃ 강릉9.9℃

강릉9.9℃ 동해9.3℃

동해9.3℃ 서울9.8℃

서울9.8℃ 인천9.9℃

인천9.9℃ 원주8.4℃

원주8.4℃ 울릉도9.1℃

울릉도9.1℃ 수원9.8℃

수원9.8℃ 영월7.4℃

영월7.4℃ 충주7.6℃

충주7.6℃ 서산9.9℃

서산9.9℃ 울진10.2℃

울진10.2℃ 청주11.0℃

청주11.0℃ 대전10.0℃

대전10.0℃ 추풍령8.3℃

추풍령8.3℃ 안동9.2℃

안동9.2℃ 상주9.6℃

상주9.6℃ 포항11.6℃

포항11.6℃ 군산10.9℃

군산10.9℃ 대구10.6℃

대구10.6℃ 전주11.6℃

전주11.6℃ 울산10.5℃

울산10.5℃ 창원11.9℃

창원11.9℃ 광주11.0℃

광주11.0℃ 부산11.9℃

부산11.9℃ 통영12.2℃

통영12.2℃ 목포12.3℃

목포12.3℃ 여수11.9℃

여수11.9℃ 흑산도12.6℃

흑산도12.6℃ 완도12.8℃

완도12.8℃ 고창11.3℃

고창11.3℃ 순천10.6℃

순천10.6℃ 홍성(예)11.5℃

홍성(예)11.5℃ 9.4℃

9.4℃ 제주15.0℃

제주15.0℃ 고산14.0℃

고산14.0℃ 성산14.2℃

성산14.2℃ 서귀포14.3℃

서귀포14.3℃ 진주11.0℃

진주11.0℃ 강화9.0℃

강화9.0℃ 양평8.7℃

양평8.7℃ 이천9.0℃

이천9.0℃ 인제5.7℃

인제5.7℃ 홍천6.7℃

홍천6.7℃ 태백5.6℃

태백5.6℃ 정선군7.2℃

정선군7.2℃ 제천6.5℃

제천6.5℃ 보은9.2℃

보은9.2℃ 천안8.6℃

천안8.6℃ 보령11.6℃

보령11.6℃ 부여11.2℃

부여11.2℃ 금산9.5℃

금산9.5℃ 10.9℃

10.9℃ 부안11.4℃

부안11.4℃ 임실10.2℃

임실10.2℃ 정읍11.2℃

정읍11.2℃ 남원11.2℃

남원11.2℃ 장수8.5℃

장수8.5℃ 고창군11.6℃

고창군11.6℃ 영광군11.6℃

영광군11.6℃ 김해시11.6℃

김해시11.6℃ 순창군11.1℃

순창군11.1℃ 북창원12.0℃

북창원12.0℃ 양산시12.0℃

양산시12.0℃ 보성군12.0℃

보성군12.0℃ 강진군12.5℃

강진군12.5℃ 장흥12.6℃

장흥12.6℃ 해남13.0℃

해남13.0℃ 고흥11.8℃

고흥11.8℃ 의령군11.4℃

의령군11.4℃ 함양군10.1℃

함양군10.1℃ 광양시10.9℃

광양시10.9℃ 진도군13.3℃

진도군13.3℃ 봉화8.0℃

봉화8.0℃ 영주7.5℃

영주7.5℃ 문경8.1℃

문경8.1℃ 청송군7.3℃

청송군7.3℃ 영덕10.6℃

영덕10.6℃ 의성9.5℃

의성9.5℃ 구미10.5℃

구미10.5℃ 영천10.2℃

영천10.2℃ 경주시10.2℃

경주시10.2℃ 거창9.3℃

거창9.3℃ 합천11.1℃

합천11.1℃ 밀양12.0℃

밀양12.0℃ 산청10.5℃

산청10.5℃ 거제12.2℃

거제12.2℃ 남해11.9℃

남해11.9℃ 12.3℃

12.3℃